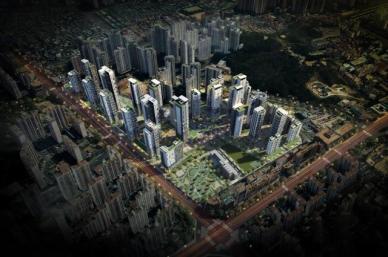

10월 24일 서울 강동구 둔촌주공아파트 재건축 현장 앞 신호등에 빨간불이 들어온 모습 [사진=연합뉴스]

[이코노믹데일리] 나라 경제에 돈이 돌지 않고 있다. 기업은 물가·금리·환율이 모두 상승하는 3중고에 시름하는 모양새다. 여기에 이른바 '레고랜드 사태'까지 촉발되며 돈줄이 말라붙고 있다. 일각에서는 "제2의 외환위기가 오는 게 아니냐"며 걱정한다.

7일 투자은행(IB) 업계에 따르면 재계 서열 2위 SK는 3년과 5년이 각각 만기인 장기 기업어음(CP) 총 2000억원을 발행하기로 했다. SK그룹 지주사인 SK㈜는 장기 CP 발행을 통해 이달 17일 만기가 돌아오는 단기 CP 상환에 사용할 예정이다. SK㈜는 이번에 처음으로 만기 1년 이상 장기 CP를 발행한다.

SK의 CP 발행을 두고 시장에서는 레고랜드 사태로 인한 채권시장 경색이 주요한 원인일 것이라는 분석이 나왔다. SK㈜가 최근 발행한 단기 CP 200억원 가운데 절반은 채권시장안정펀드가 인수했다. 정부 유동성 공급 프로그램의 도움을 받은 것이다. 한화솔루션, LG유플러스, 한온시스템, 통영에코파워 등 신용등급이 높은 우량 기업조차 회사채 '완판'에 실패하자 CP로 눈을 돌린 것으로 보인다.

◆신용등급 높은 대·공기업도 자금 조달 난항

실제 기업 회사채 발행 실적은 처참한 수준이다. 한화솔루션이 지난달 진행한 1500억원 규모 회사채 수요 예측에서는 고작 130억원만 매수 주문이 들어왔다. LG유플러스는 1500억원을 모집했으나 1000억원만 주문을 받았다. 통영에코파워는 510억원 규모 회사채 발행을 앞두고 2대 주주인 한화에너지가 지급보증까지 섰지만 주문은 없었다.

기업 전체로 범위를 넓히더라도 채권 발행은 빠르게 위축되고 있다. 지난달 회사채 순발행액은 마이너스(-)였다. 금융투자협회에 따르면 10월 회사채 발행액은 3조6921억원으로 상환액(8조5300억원)의 절반에도 미치지 못했다. 기업이 회사채로 빌린 돈보다 갚은 돈이 훨씬 많다는 얘기다.

공기업조차 회사채 판매에 어려움을 겪는 분위기다. 신용등급이 'AAA'인 한국전력공사는 회사채(한전채)를 완판시키는 데 실패했다. 한전은 지난달 17~26일 1조2000억원에 이르는 채권을 발행하려 했지만 고작 5900억원만 발행했다. 한국가스공사와 한국수력원자력 등 다른 공기업 채권도 사려는 사람이 없어 유찰됐다.

고금리가 이어지고 있지만 기업은 은행 대출을 늘렸다. KB국민·신한·우리·하나·NH농협은행 등 5대 시중은행의 지난달 말 기업 대출 잔액은 704조원에 이른다. 앞선 9월 말 695조원 수준을 기록한 점에 비춰보면 10조원 가까이 기업 대출이 늘었다. 금리 부담을 감수하면서 현금 확보에 나선 셈이다.

기업이 자금을 조달하는 방식은 여러 가지다. 주식이나 회사채를 발행하거나 은행에서 직접 대출을 통해 돈을 끌어온다. 기업공개(IPO)와 CP 발행, 자회사 또는 자산 매각 등도 널리 이용되는 자금 조달 방법 중 하나다. 기업은 이렇게 마련한 돈으로 시설과 인력에 투자하고 영업 활동을 한다.

◆허리띠 졸라매는 기업…불경기, 이제 시작일 수도

글로벌 경기 악화로 경영 실적이 악화하고 자금 유동성까지 경색되면서 기업은 나가는 돈을 줄이는 모습이다. 업종을 불문하고 비용과 투자를 줄이고 있다. SK하이닉스는 올해 10조원을 투자했거나 투자할 예정인데 내년에는 그 규모를 절반으로 줄일 계획이다. LG디스플레이는 올해 시설 투자를 1조원 줄이는 등 계획을 재검토 중이다. 현대자동차도 올해 계획된 투자 금액을 9조2000억원에서 8조9000억원으로 낮췄다.

건설사를 계열사로 보유한 기업은 불안감이 더 크다. 채권시장 한파의 '트리거(방아쇠)' 역할을 한 레고랜드 사태가 부동산 프로젝트 파이낸싱(PF)으로 진행됐기 때문이다. PF는 미래에 예상되는 수익이 대출 담보다.

건설 사업 중 상당수가 부동산 PF로 조달한 자금이 재원인데 레고랜드 사태가 PF에 대한 신뢰도를 떨어뜨렸다. 부동산 경기 침체로 아파트 미분양이 속출하면서 건설사는 돈을 마련할 수단이 사라졌다.

부동산 시장 냉각, 채권시장 경색, 자금 조달 어려움, 유동성 악화로 이어지는 연쇄 효과는 이미 현실이 됐다. 서울 강동구 둔촌주공 재건축 사업에 참여한 롯데건설이 PF 대출 차환에 실패하자 롯데케미칼 등 계열사로부터 자금을 끌어온 사례가 대표적이다. 롯데케미칼은 지난달 롯데건설에 3개월 간 5000억원을 빌려주기로 했다.

기업이 자금 조달에 어려움을 겪고 투자를 줄이면 고용이 줄어들고 국민소득이 감소한다. 가계마저 지갑을 닫는다면 기업 활동이 위축되고 이는 다시 투자·고용·소비 감소로 이어지는 악순환이 발생할 수 있다. 산업계가 레고랜드 사태 이후를 걱정하는 이유다.

레고랜드 사태는 강원도가 지난 9월 28일 레고랜드 건설 사업 주체인 강원중도개발공사(중도개발공사)에 대한 기업 회생을 신청하면서 시작됐다. 강원도가 이 사업을 위해 설립한 중도개발공사는 2050억원 규모 자산유동화기업어음(ABCP)을 발행했다. 강원도는 ABCP에 대한 지급보증을 섰으나 지난달 5일 이 채권은 부도 처리되고 말았다.

댓글 더보기