반면 독과점 우려 속에 경쟁당국의 승인이라는 문턱 앞에서 M&A에 속도를 내지 못하는 사례도 적지 않다. 현대중공업과 SK하이닉스가 대표적이다. 매출과 밀접한 관련이 있는 국가들의 기업결합 허가가 필요하다는 조건을 충족하지 못해 수년째 제자리걸음을 하고 있는 상태다.

◆6곳 가운데 절반만 승인...암초 만난 '조선 빅딜'

현대중공업은 2019년 초부터 대우조선해양 인수를 추진해왔다. 같은 해 6월 물적 분할을 단행하면서 합병 작업을 본격화했다. 인수 성공 시 세계 조선시장 점유율 20% 이상을 차지할 수 있다는 전망 속에 '조선 빅딜'로 떠올랐다.

통상 글로벌 기업이 합병할 경우 경쟁당국의 기업결합 허가를 받아야 한다. 필수신고 국가 6곳 가운데 현대중공업이 지금까지 3년여 간 승인을 받은 곳은 카자흐스탄, 싱가포르, 중국 등 3개국 뿐이다. 유럽연합(EU)과 한국, 일본 등 3곳의 기업결합 심사 결과는 아직 기다리고 있다. 최근에는 EU의 인수 반대론이 불거지면서 합병 계획이 무산되는 것이 아니냐는 우려가 나온다.

[사진=현대중공업]

EU 반독점 규제당국은 기업결합 승인에 벌써 1년 이상 시간을 끌어왔다. 지난해 7월 이후 1년 넘게 현대중공업-대우조선 합병에 대한 조사를 잠정 중단했다가 올해 11월 들어서야 재개한 것이다.

EU 측은 내년 1월 20일을 판단 데드라인으로 정한 것으로 알려졌다. 현대중공업의 대우조선해양 인수 관련 운명이 결정되는 날인 셈이다. 현대중공업 관계자는 "(승인 절차가) 빨리 마무리될 수 있도록 심사 과정에서 이해관계자들이 요청하는 사항에 적극 대응하는 등 노력을 하고 있다"고 말했다.

◆ 중국만 남았다... 시간 끌기에 속 타는 SK하이닉스

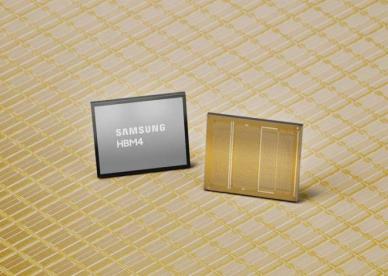

SK하이닉스는 내년도 조직 개편을 단행하면서 ‘미주사업’ 조직을 신설했다. 이석희 대표이사(CEO)가 직접 관리하는 이 조직은 미주 연구개발(R&D)팀을 꾸려 낸드 사업의 글로벌 경쟁력을 강화하고, 세계 정보통신기술(ICT) 기업들과 파트너십을 만드는 역할을 한다. 주력 사업인 D램·낸드 부문을 한층 업그레이드하기 위한 취지로 풀이된다.

D램·낸드 부문은 지난 3분기 SK하이닉스의 분기 단위 최대 매출을 견인했다. SK하이닉스에 따르면 3분기 매출과 영업이익은 각각 11조8053억, 4조1718억원으로 2년 반 만에 4조원대 영업이익을 달성했다. 모바일용 반도체 수요가 늘고 제품 가격이 상승한 것이 매출 요인으로 꼽힌다.

그동안 적자가 지속되어 온 낸드 사업이 흑자로 돌아선 것도 호실적을 이끌었다. SK하이닉스는 연내 인텔 낸드 사업부 인수가 마무리되면 흑자 전환한 낸드 사업의 경쟁력이 더욱 강화될 것으로 기대하고 있다. SK하이닉스는 D램과 달리 뒤처져 있는 낸드플래시 사업의 경쟁력을 끌어올리기 위해 지난해 10월 20일 약 10조원을 들여 인텔 낸드 사업부를 인수하기로 했다.

[사진=SK하이닉스]

하지만 인수 계획은 1년 넘게 표류하고 있다. 중국 당국의 기업결합 승인이 나지 않아서다. SK하이닉스는 M&A 과정에서 8개국에 기업결합 허가를 요청했다. 올 상반기까지 7개국의 승인이 끝났지만 중국 당국은 아직 입장을 내지 않고 있다.

업계에서는 M&A 과정에서 경쟁당국의 심사가 길어지는 건 이례적이지 않은 일이라고 보면서도 '혹시나' 하는 의심을 거두지 못하고 있다. 반독점 여부를 관할하는 중국 당국이 시간을 끌다 M&A를 엎어버린 사례가 있어서다. 중국 당국은 지난 2018년 미국 퀄컴이 네덜란드 반도체 기업 NXP를 인수하는 과정에서도 시간을 끌다 끝내 계약을 무산시켰다.

SK하이닉스가 인텔 인수 작업에 성공하면 시장 점유율이 세계 2위까지 도약하고 신용도가 상향 조정될 것이라는 전망에 무게가 실린다. 하지만 현재로서는 기약 없는 시간을 보내고 있다. 회사 안팎에선 연내에 인수 작업이 마무리되지 않을까 기대하는 분위기도 감지된다. 하지만 미·중 갈등에 중국이 자국 반도체 육성 정책을 강화하고 있어서 우려의 목소리도 만만치 않은 상황이다.

![[視線] 6,000억 원의 독배가 된 올림픽 중계권, 승자의 저주인가](https://image.ajunews.com/content/image/2026/02/14/20260214081513276488_388_136.png)

![[류청빛의 요즘IT] 장르적 유사성 문제…게임 흥행 공식과 모방의 경계](https://image.ajunews.com/content/image/2026/02/13/20260213111825540250_388_136.png)

![[김아령의 오토세이프] 현대·기아 계기판 리콜…수입차 후방카메라 결함](https://image.ajunews.com/content/image/2026/02/13/20260213101512527374_388_136.jpg)

![[방예준의 캐치 보카] 펫보험 가입 증가세...보장 확대·기부 연계 상품 주목](https://image.ajunews.com/content/image/2026/02/11/20260211095756471250_388_136.jpg)

댓글 더보기