2026.02.02 월요일

검색

'단기채' 검색결과

기간검색

-

~

검색영역

검색어

-

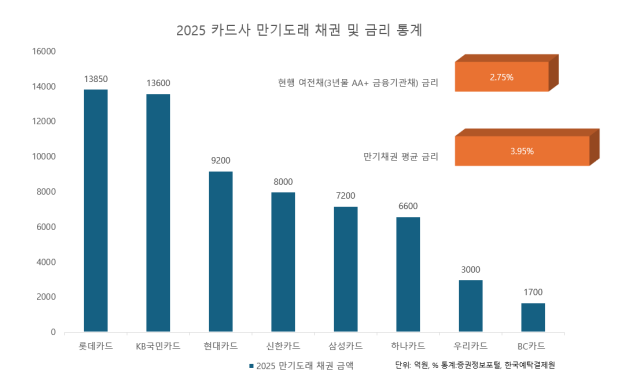

롯데카드, 올해 만기 여전채 1조3850억원...만기·발행 금리 역전에 '차환 효과' 기대감 [이코노믹데일리] 롯데·KB국민·현대카드 등 올해 1조원 규모의 채권 만기를 앞둔 카드사가 만기 채권을 더 낮은 금리의 채권으로 차환할 수 있게 되면서 조달 비용 부담이 줄어들 전망이다. 올해 기준 금리 인하로 여전채 금리는 만기를 앞둔 채권 금리보다 1~3% 낮은 수준을 기록하고 있다. 카드사는 단기채(6개월~1년)를 발행을 통해 대출 이자율을 낮추고 있어 자금 유동성 관리 여부도 중요한 지표로 평가된다. 28일 금융감독원에 따르면 카드업계의 이자 비용 부담이 늘어났다. 올해 상반기 8개 전업 카드사(신한·현대·삼성·KB국민·하나·우리·BC)의 이자 비용은 2조3746억원으로 전년 동기(2조2354억원) 대비 6.23% 증가했다. 다만 올해 금리 인하 기조의 영향으로 여전채 금리가 하락하면서 채권 차환·조달 비용 부담이 줄어들 것으로 예측된다. 예탁결제원 통계 집계 결과 올해 만기가 도래하는 카드사 채권은 6조3450억원, 평균 금리는 3.95%로 집계됐다. 이 중 지난 2022년~2023년 사이 발행한 4~6%대 금리의 채권도 올해 만기를 앞두고 있다. 해당 시기에는 레고랜드 사태로 인한 채권 시장 자금 경색, 금리 인상 기조로 여전채 금리가 지속적인 상승세를 기록했다. 각 카드사별 올해 만기도래 채권 금액은 △롯데카드 1조3850억원 △KB국민카드 1조3600억원 △현대카드 9200억원 △신한카드 8000억원 △삼성카드 7200억원 △하나카드 6600억원 △우리카드 3000억원 △BC카드 1700억원 순이다. 올해 여전채 금리는 기준 금리 인하에 힘입어 안정화되고 있다. 지난 28일 기준 3년물 AA+ 금융기관채 평균 금리는 2.749%로 만기 도래 채권 금리 대비 1.2%p 낮다. 이에 업계는 올해 기준 금리 인하·동결 기조가 유지될 것으로 전망되는 만큼 여전채 차환 시 이자 비용 부담이 완화될 것으로 보고 있다. 카드사는 수신 업무가 불가능하고 여신 사업만 진행하는 금융사로 채권을 발행해 자금을 조달해야 한다. 이에 카드사의 자금 조달 환경은 기준금리·채권시장 금리에 따라 변동된다. 지난 2023~2024년에는 코로나 유행 이후 1~2%대 금리로 발행했던 채권을 높은 금리로 차환하면서 비용 부담이 늘어난 바 있다. 다만 올해는 여전채 발행 금리가 만기 도래 금리보다 낮아지면서 반대로 '차환 효과'가 발생할 것으로 기대되고 있다. 전문가들은 최근 금리 기조가 카드사의 자금 조달에 우호적인 상황이라고 진단했다. 다만 건전성이 악화되면 여전채 금리도 상승할 수 있는 만큼 각 사의 신용도 관리가 중요하다고 짚었다. 서지용 상명대 경영학 교수는 "올해 여전채 금리 안정화로 채권 차환 시 조달 비용 부담이 줄어들 전망"이라면서도 "여전채 조달 금리는 건전성 악화 시 상승할 수 있어 개별사의 건전성 관리가 중요한 변수"라고 말했다.

롯데카드, 올해 만기 여전채 1조3850억원...만기·발행 금리 역전에 '차환 효과' 기대감 [이코노믹데일리] 롯데·KB국민·현대카드 등 올해 1조원 규모의 채권 만기를 앞둔 카드사가 만기 채권을 더 낮은 금리의 채권으로 차환할 수 있게 되면서 조달 비용 부담이 줄어들 전망이다. 올해 기준 금리 인하로 여전채 금리는 만기를 앞둔 채권 금리보다 1~3% 낮은 수준을 기록하고 있다. 카드사는 단기채(6개월~1년)를 발행을 통해 대출 이자율을 낮추고 있어 자금 유동성 관리 여부도 중요한 지표로 평가된다. 28일 금융감독원에 따르면 카드업계의 이자 비용 부담이 늘어났다. 올해 상반기 8개 전업 카드사(신한·현대·삼성·KB국민·하나·우리·BC)의 이자 비용은 2조3746억원으로 전년 동기(2조2354억원) 대비 6.23% 증가했다. 다만 올해 금리 인하 기조의 영향으로 여전채 금리가 하락하면서 채권 차환·조달 비용 부담이 줄어들 것으로 예측된다. 예탁결제원 통계 집계 결과 올해 만기가 도래하는 카드사 채권은 6조3450억원, 평균 금리는 3.95%로 집계됐다. 이 중 지난 2022년~2023년 사이 발행한 4~6%대 금리의 채권도 올해 만기를 앞두고 있다. 해당 시기에는 레고랜드 사태로 인한 채권 시장 자금 경색, 금리 인상 기조로 여전채 금리가 지속적인 상승세를 기록했다. 각 카드사별 올해 만기도래 채권 금액은 △롯데카드 1조3850억원 △KB국민카드 1조3600억원 △현대카드 9200억원 △신한카드 8000억원 △삼성카드 7200억원 △하나카드 6600억원 △우리카드 3000억원 △BC카드 1700억원 순이다. 올해 여전채 금리는 기준 금리 인하에 힘입어 안정화되고 있다. 지난 28일 기준 3년물 AA+ 금융기관채 평균 금리는 2.749%로 만기 도래 채권 금리 대비 1.2%p 낮다. 이에 업계는 올해 기준 금리 인하·동결 기조가 유지될 것으로 전망되는 만큼 여전채 차환 시 이자 비용 부담이 완화될 것으로 보고 있다. 카드사는 수신 업무가 불가능하고 여신 사업만 진행하는 금융사로 채권을 발행해 자금을 조달해야 한다. 이에 카드사의 자금 조달 환경은 기준금리·채권시장 금리에 따라 변동된다. 지난 2023~2024년에는 코로나 유행 이후 1~2%대 금리로 발행했던 채권을 높은 금리로 차환하면서 비용 부담이 늘어난 바 있다. 다만 올해는 여전채 발행 금리가 만기 도래 금리보다 낮아지면서 반대로 '차환 효과'가 발생할 것으로 기대되고 있다. 전문가들은 최근 금리 기조가 카드사의 자금 조달에 우호적인 상황이라고 진단했다. 다만 건전성이 악화되면 여전채 금리도 상승할 수 있는 만큼 각 사의 신용도 관리가 중요하다고 짚었다. 서지용 상명대 경영학 교수는 "올해 여전채 금리 안정화로 채권 차환 시 조달 비용 부담이 줄어들 전망"이라면서도 "여전채 조달 금리는 건전성 악화 시 상승할 수 있어 개별사의 건전성 관리가 중요한 변수"라고 말했다.2025-08-29 16:13:34

많이 본 뉴스

영상

Youtube 바로가기